Schöngerechnete Entlastung

Die Regierung spricht wieder einmal von der "größten Steuerreform" der Zweiten Republik. Bei genauerer Analyse zeigt sich aber: Das ist wieder einmal ein PR-Versprechen, ein Versuch der Message Control. Im nächsten Jahr kommt nur ein kleiner Teil der Entlastung bei den Steuerzahlern und Steuerzahlerinnen an. Österreich bleibt ein Höchststeuerland. Die kalte Progression wird wieder nicht abgeschafft. Auch in Sachen Ökologisierung passiert wenig.

Photo by Sara Kurfeß on Unsplash

Inflationssteuer frisst Entlastung auf

Im Jahr 2000 gab es noch den Schilling, ÖVP-Chef Wolfgang Schüssel wurde gerade zum Nachfolger von Kanzler Viktor Klima ernannt und die Europäische Union hatte noch 15 Mitglieder. Eines war aber 2000 genauso wie 2020: Die Steuerlast eines Durchschnittsverdieners – gemessen am Steuer- und Abgabenkeil der OECD für einen kinderlosen Single – lag bei 47,3 Prozent.

Dazwischen gab es freilich diverse Steuerreformen. Der bereits angesprochene Wolfgang Schüssel verkündete 2004 die „größte Entlastung in der Geschichte der Zweiten Republik“. Elf Jahre später ließ sich Werner Faymann (SPÖ) ebenfalls für die „größte Steuerreform der Zweiten Republik“ feiern. Und jetzt, im Oktober 2021, bewarben der gerade zurückgetretene Sebastian Kurz und Finanzminister Gernot Blümel die „größte Steuerentlastung in der Zweiten Republik“.

Die vielen größten Entlastungsoffensiven aller Zeiten haben also eine zentrale Schwäche: sie wirken nicht nachhaltig. Der Hauptgrund dafür ist: Das Phänomen der kalten Progression wurde bis heute nicht beseitigt. Zum besseren Verständnis: Als kalte Progression bezeichnet man die zusätzliche Belastung des Realeinkommens, die entsteht, wenn Steuersätze und Tarifgrenzen nicht an die Inflation angepasst werden. Sie ist damit eine Inflationssteuer, weil das Steuersystem eben nicht unterscheidet, ob mehr Einkommen auch wirklich mehr Kaufkraft bedeutet, oder eben nur höhere Preise. Damit wird das progressive Steuersystem, das jene mehr belasten soll, die auch mehr beitragen können, ad absurdum geführt. Denn die steuerlichen Mehrbelastungen werden sehr schnell durchaus groß, wenn man nicht die Preise berücksichtigt.

Politisch wird bei dem Thema viel versprochen, aber wenig umgesetzt. Vor der Nationalratswahl 2017 hatten sowohl ÖVP als auch FPÖ die Abschaffung der kalten Progression angekündigt. Einigen konnten sich die beiden dann bei den Regierungsverhandlungen nicht darauf. Vor der letzten Wahl 2019 versprachen dann wieder alle Parteien, die kalte Progression abschaffen zu wollen.

Traute Einigkeit

Quelle: ORF.

Ins Regierungsprogramm schaffte es aber wieder nur die „Prüfung einer adäquaten Anpassung der Grenzbeträge“. Wie man in nun publik gewordenen Akten aus dem strafrechtlichen Verfahren gegen Sebastian Kurz und dem früheren Generalsekretär im Finanzministerium, Thomas Schmid, nachlesen kann, hatte das Team Kurz offenbar kein Interesse, die kalte Progression abzuschaffen. Ganz im Gegenteil: Man wollte die Abschaffung explizit verhindern.

Warum, das ist aus Sicht der Regierung klar: Es ist für jeden Bundeskanzler oder Finanzminister zu verlockend, diesen schleichenden Anstieg der Steuermittel einfach zu verplanen, sich nicht mit mühsamen Strukturreformen zu beschäftigen und stattdessen alle paar Jahre eine Steuerreform durchzuführen, für die man sich medial feiern lassen kann, die dann de facto aber nur zum Ausgangspunkt an Belastung zurückführt. Das ist aus politökonomischer Sicht ein zentraler Grund dafür, wieso sich an der Struktur des heimischen Steuersystems nie etwas ändert. Auch nach der nun angekündigte Steuerreform wird Österreich ein Hochsteuerland sein und bleiben.

Der Effekt der kalten Progression ist nämlich für das Budget sehr bedeutsam. Pro Prozentpunkt Inflation fließen rund 250 Millionen Euro ins Budget, hat der ehemalige Finanzminister Hartwig Löger einmal vorgerechnet. Wie sich dieser Effekt angesichts der aktuellen Inflation aufsummiert, zeigt die folgende Grafik.

Wie schnell die kalte Progression wirkt

Das Institut EcoAustria schätzt sogar, dass die kalte Progression ohne Steuerreform zwischen 2019 und 2025 zu einer zusätzlichen Steuerbelastung von insgesamt 19,5 Milliarden Euro führen würde. Genaue Vorhersagen sind angesichts der aktuell unsicheren Inflationsprognosen allerdings schwierig. Klar ist aber, dass die zuletzt stark gestiegene Inflation auch spürbar zu Mehrbelastungen führen wird. Höhere Preise werden zu höheren Lohnabschlüssen beitragen und das Lohnsteueraufkommen deutlich steigen lassen.

Zu befürchten ist jedenfalls, dass die kalte Progression auch am Ende dieser Legislaturperiode nicht abgeschafft sein wird. Zumal sowohl Politiker wie auch manche Interessensvertreter dazu übergegangen sind, zu betonen, dass diese vor allem Gutverdiener treffen würde. Selbst wenn sich leicht zeigen lässt, dass die kalte Progression bereits bei kleineren und mittleren Einkommen spürbar belastet. Die Agenda Austria schätzt jedenfalls, dass die Arbeitseinkommen in Summe zwischen 2017 und 2024 be- und nicht entlastet werden.

Hinausgezögerte türkis-grüne Reform

Die nun von Türkis-Grün geplante Senkung der zweiten und dritten Steuerstufen von 35 auf 30 und 42 auf 40 wird wieder nur ein sehr kurzes Aufatmen ermöglichen, zumal der Entlastungseffekt auch durch das gestaffelte und unterjährige Inkrafttreten der Tarifsenkung abgeschwächt wird. Nach den aktuellen Regierungsplänen wird 2022 nur die dritte Tarifstufe von 35 auf 30 Prozent gesenkt, und das nicht ab Jänner, wie sonst bei Steuerreformen üblich, sondern erst mit Juli. Auch die ebenfalls angekündigte Senkung der Krankenversicherungsbeiträge für Bruttoeinkommen unter 2.500 Euro sowie die Erhöhung des Familienbonus (von 1500 auf 2000 Euro) und des Kindermehrbetrags (von 250 auf 450 Euro) treten erst mit Juli 2022 in Kraft.

Die Senkung der vierten Tarifstufe von 42 auf 40 Prozent wird dann erst im Juli 2023 schlagend. Bis dahin vergehen also noch fast zwei Jahre, in denen die - aktuell recht hohe - Inflation bereits wieder die Entlastung konterkariert. Das erste volle Jahr mit den reduzierten Steuersätzen wird erst 2024 sein. Selbständige werden also erst 2025 in den vollen Genuss der Tarifreform kommen.

Die von den Regierungsparteien medial lancierten Beispiele mit Entlastungsvolumina von mehr als 1000 Euro pro Person ergeben sich allerdings nur, wenn man mehrere Entlastungsschritte zusammenzählt und die in der Zwischenzeit schon wieder angefallene Inflation außer Acht lässt. Das ist weder seriös, noch im Sinne der Vergleichbarkeit mit früheren Entlastungen, bei denen auch nicht mehrere Etappen, die sich über Jahre verteilt haben, kumuliert berechnet wurden.

Die effektive Entlastung im kommenden Jahr lässt sich, zumindest in groben Zügen, mit der Sozialreform-Mikrosimulation (SORESI) des Sozialministeriums schätzen. Unter der Annahme, dass im kommenden Jahr nur die halbe Tarifsenkung, die halbe SV-Beitragssenkung, die halbe Familienbonuserhöhung sowie die halbe Kindermehrbetragserhöhung bei den Bürgern ankommt, ergeben sich folgende Auswirkungen auf die Nettoeinkommen nach Quintilen:

Überschaubare Entlastung 2022

Das unterste Fünftel wird also pro Monat nur etwa fünf Euro mehr im Börsel haben. Im dritten Quintil, also bei einem typischen Mittelstandseinkommen, sind es 14 Euro pro Monat. Und selbst beim obersten Fünftel liegt das monatliche Plus bei lediglich 36 Euro netto. Schon in wenigen Jahren wird daher der Entlastungseffekt wieder von der kalten Progression aufgefressen sein. Für Gering-, Mittel- und Gut-Verdiener.

Wie wenig sich im Langfristvergleich an der hohen Belastung ändert, zeigt auch die Steuer- und Abgabenquote in Prozent des BIP. Sie ist seit 1980 gestiegen und wird laut Finanzministerium bis 2025 stabil hoch bleiben. Das oft zitierte Ziel einer Quote unter 40 Prozent wurde zuletzt 1990 erreicht. Nächstes Jahr wird man genau bei 42 Prozent liegen - und damit ziemlich genau so hoch wie zehn Jahre zuvor (41,9) und nur minimal niedriger als 20 Jahre zuvor (42,9). Auch in den kommenden Jahren wird es kaum Bewegung geben. 2025 wird die Steuer- und Abgabenquote laut Prognose des Finanzressorts bei 41,8 Prozent liegen. Trotz der vielfach zitierten "größten Entlastung".

Hohe Steuerbelastung bleibt

Ohne wirklich ambitionierte Entlastungsschritte bzw. eine Steuerstrukturreform wird sich also an der Grundproblematik nichts ändern. Wie groß generell die Kluft zwischen Kosten für die Arbeitgeber auf der einen Seiten und den vergleichsweise niedrigen Nettoeinkommen der Arbeitnehmern auf der anderen Seite ist, illustriert folgende Grafik. Der Vergleich mit dem Netto-Spitzenreiter Schweiz mag zwar etwas hinken, weil dort die Versicherungsträger privat organisiert sind, aber auch einem niederländischen Mitarbeiter bleiben laut OECD-Daten 5.461 Euro netto mehr am Jahresende übrig, obwohl er seinem Arbeitgeber 3.791 Euro weniger kostet (Werte für 2020).

Die Mitarbeiter kosten im Schnitt sehr viel, und haben davon im Schnitt wenig

Der Faktor Arbeit wurde im Vorjahr nur in zwei anderen OECD-Ländern noch höher belastet - in Belgien und Deutschland. Allein wenn die Abgabenbelastung auf den Schnitt in der Euro-Zone sinken würde, müssten rund 10 Milliarden Euro an die Bürger rückverteilt werden.

Faktor Arbeit bleibt hoch belastet in Österreich

Kaum Ökologisierung

Aus dem Strategiebericht 2022-2025 des BMF.

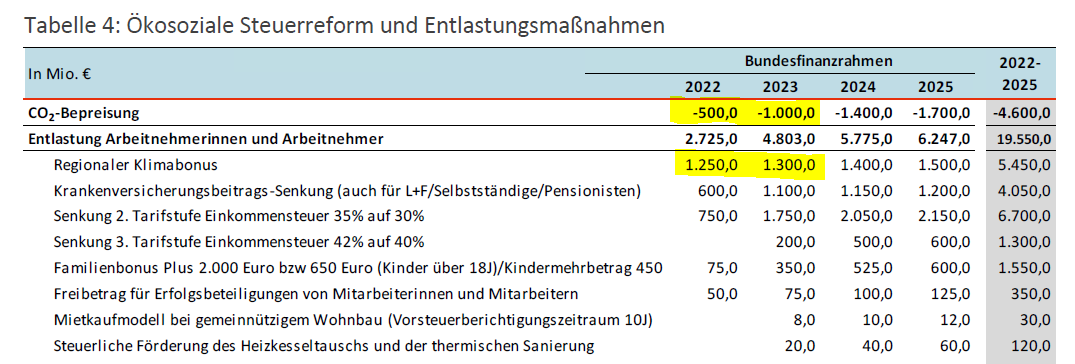

Nicht zukunftstauglich ist das Steuersystem auch aus ökologischer Sicht. Trotz Regierungsbeteiligung der Grünen wird weiterhin an ökologisch kontraproduktiven Förderungen wie dem Dieselprivileg und dem Pendlerpauschale festgehalten. Dabei wird deren Reform bereits seit Jahren von so ziemlich allen Umwelt- und Steuerexperten gefordert. Der von Türkis-Grün geplante Einstieg in eine CO2-Bepreisung wird nur minimale Lenkungseffekte erzeugen. Zumal die Auszahlungen unter dem Titel Ökobonus in den Jahren 2022 und 2023 sogar höher sind als die CO2-Bepreisung.

Nach Einschätzung von Fachleuten wird das angekündigte CO2-Bepreisungsmodell (30 Euro 2022, ansteigend auf 55 in 2025) zu Beginn lediglich zu einer Reduktion um rund 850.000 Tonnen CO2-Äquivalent führen. Bis 2025 wird eine Reduktion um ca. 1,6 Millionen Tonnen im Vergleich zum Basisszenario, also der Fortschreibung des Status quo, erreicht.

Das mag zwar nach viel klingen, ist aber meilenweit davon entfernt, auch nur in die Nähe der neuen EU-Klimaziele zu kommen, die sich aus "Fit for 55" ergeben. Für "Fit for 55" müsste Österreich laut einer Simulation des Umweltökonomen Kurt Kratena für das Neos Lab von 2022 bis 2030 rund 14,7 Mio. Tonnen CO2-Äquivalent einsparen (andere Treibhausgase sind dabei noch gar nicht berücksichtigt). Das von Neos vorgelegte Konzept für eine Steuerreform wäre geeignet, die neuen EU-Ziele weitgehend zu erreichen. Mit den wenig ambitionierten türkis-grünen Plänen wird man sich hingegen in einigen Jahren entscheiden müssen, ob man die Klimaziele aufgibt oder dann eine umso radikalere CO2-Bepreisung vornimmt. Beides wird jedenfalls nicht gehen: eine CO2-Bepreisung in homöopathischen Dosen und die Erreichung der Klimaziele.

Um wie viel stärker manche andere Länder Energie besteuern, zeigt der Blick auf die Einnahmen in Relation zur Wirtschaftsleistung. Während Griechenland, Estland oder Slowenien bei fast drei Prozent des BIP liegen, sind es in Österreich gerade einmal 1,5 Prozent des BIP.

Österreichs Steuermix setzt weniger auf Energie

Ausgabendynamik

Budgetären Spielraum für die ökologische und digitale Transformation könnte sich Österreich verschaffen, wenn endlich Reformen auf der Ausgabenseite angegangen würden. Darüber wird zwar ebenso lange geredet wie über die Abschaffung der kalten Progression, passiert ist aber bisher ebenso wenig. Die Ausgaben für die Bezuschussung der Pensionen steigen von Jahr zu Jahr. Laut dem aktuellen Bundesfinanzrahmen werden die Zuschüsse zur Pensionsversicherung und zu den Beamtenpensionen im Jahr 2025 gut 27 Milliarden Euro und somit um fast zehn Milliarden Euro höher sein als im Jahr 2010. Da das Pensionsalter trotz diverser kleiner Pensionsreformen nie substanziell gestiegen ist, geben wir bereits fast 30 Prozent der Steuermittel für das Pensionssystem aus.

Berücksichtigt man auch noch andere altersbezogene Ausgaben wie jene für Gesundheit und Pflege, so zeigt sich, dass es auch in diesem Ranking kaum ein anderes Land gibt, das höhere Ausgaben zu erwarten hat als Österreich. Werden nicht endlich Reformen wie die Anpassung des Pensionsalters an die steigende Lebenserwartung vorgenommen, wird Österreich laut aktuellen Prognosen des Ageing Reports der EU-Kommission im Jahr 2070 das EU-Land mit den allerhöchsten altersbezogenen Ausgaben sein.

Grafik: Hohe Ausgabendynamik durch die Demografie

Die Hilfe der Notenbanken

Hätte die Europäische Zentralbank in den vergangenen Jahren nicht für extrem niedrige Zinsen gesorgt, wäre der Reformdruck auch bereits wesentlich größer. Die Notenbanker haben dem Finanzminister also Zeit verschafft. Zeit, die er und die Regierung nutzen sollten. Darauf hat auch der Fiskalrat zuletzt hingewiesen. Das von Ex-Wifo-Chef Christoph Badelt geleitete Beratungsgremium hielt in seinem erstmals veröffentlichte Nachhaltigkeitsbericht fest, "dass die langfristige Nachhaltigkeit der öffentlichen Finanzen und damit die Erfüllung wirtschaftspolitischer Ziele aufgrund des Anstiegs demografieabhängiger Ausgaben nicht gesichert ist".

Zwar ist noch einige Zeit mit einer Niedrigzinspolitik zu rechnen, langfristig wird es allerdings wieder zu einer Normalisierung der Zinslandschaft kommen. Und dann wird es einen Unterschied machen, ob man ein saniertes Budget mit nachhaltig finanzierten Sozialsystemen hat - oder eben nicht.

Wie sehr sich ein niedrigerer Schuldenstand in der Vergangenheit ausgezahlt hätte, zeigt dieser Vergleich. Bei einer Staatsschuldenquote wie Schweden hätten wir uns im letzten Jahrzehnt rund 44 Milliarden Euro (kumuliert) an Zinsausgaben erspart. Damit hätte man jedes Jahr eine große Steuerreform finanzieren können. Aber selbst wenn nur das eigentlich verbindliche Maastricht-Ziel von 60 Prozent Staatsschuldenquote eingehalten worden wäre, hätten wir uns rund 22,6 Milliarden Euro erspart bzw. dieses Geld für andere Bereiche wie Bildung ausgeben können.

Grafik: Niedrige Zinskosten, Frankfurt sei Dank

Was zu tun ist

Versprechungen ernst nehmen und kalte Progression abschaffen: Damit nicht jede Regierung aufs Neue die größte Steuerreform aller Zeiten beschließen muss, sollte endlich die kalte Progression dauerhaft abgeschafft werden. Die Steuerstufen müssen daher automatisch mit der Inflation angehoben werden. Nur so können Entlastungsmaßnahmen eine nachhaltige Wirkung entfalten und Gehaltserhöhung würden in erster Linie jenen zugutekommen, die sich die Gehaltserhöhung mit ihrem Einsatz erarbeitet haben: den Arbeitnehmern und Arbeitnehmerinnen. Jetzt ist der Finanzminister der größte Profiteur, ohne dafür eine Mehrleistung erbringen zu müssen.

Ambitionierter ökologisieren: Österreich hat sich zu den Pariser Klimazielen bekannt, die aktuelle Regierung hat das vor dem Sommer von der EU-Kommission vorgelegte neue Klimapaket "Fit for 55" begrüßt. Daher wäre es nur konsequent, auch einen ambitionierteren Ökologisierungskurs einzuschlagen. Mit der etappenweisen Einführung eines CO2-Preises von letztlich 350 Euro pro Tonne CO2 auf alle fossilen Treib- und Brennstoffe kann es gelingen, die Klimaziele zu erreichen. Durch die gleichzeitige Streichung anderer Energieabgaben (Mineralölsteuer, Normverbrauchsabgabe, Versicherungssteuer) wird stärker auf das Verursacherprinzip abgestellt. Wer mehr CO2 emittiert, zahlt also auch mehr. Damit die Ökologisierung auf breite Akzeptanz in der Bevölkerung stößt, ist es aber wichtig, dass die Abgabenlast insgesamt in Österreich sinkt - und zwar signifikant.

Ausgabenbremse, um langfristig Steuerlast zu bremsen: Bereits 16 EU-Staaten haben auf die davon galoppierenden Pensionsausgaben mit der Einführung eines Pensionsautomatik reagiert. Sie haben entweder das Pensionsalter an die Lebenserwartung gekoppelt, die Pensionshöhe an die Lebenserwartung geknüpft oder haben Korrekturmechanismen, die zu einer Reduktion der jährlichen Pensionsanpassung führen. Wie leicht Österreich größere Summen einsparen könnte, zeigt der Vergleich des effektiven Pensionsantrittsalter. Nur vier EU-Staaten liegen in diesem Ranking hinter uns. Ein Jahr länger arbeiten würde bereits rund 2,4 Milliarden Euro an Ersparnissen bringen. Das heißt also: Wenn wir uns nur in Richtung europäischem Durchschnitt bewegen würde, könnte wir uns 3,7 Milliarden Euro ersparen - und das jährlich.

Steuerstrukturreform wagen: Das österreichische Steuersystem ist höchst komplex und unübersichtlich. Die Steuerzahler können selbst oft nur schwer einschätzen, wie hoch ihre tatsächliche Belastung ist. Auch die nun verkündete Reform wird als "Fleckerlteppich" bezeichnet, weil höchst unterschiedliche Absetz- und Freibeträge für Kinder, den Wohnort oder Mitarbeiterprämien eingeführt werden. Das Pendeln wird nun nicht nur mit dem Pendlerpauschale, dem Verkehrsabsetzbetrag, dem Pendlereuro, dem Jobticket und je nach Land auch bundesländereigenen Förderinstrumenten unterstützt, sondern auch mit dem "Klimabonus". Das Steuersystem wird dadurch immer unübersichtlicher. Die vielen "Boni" ändern aber nichts daran, dass Österreich ein Höchststeuerland für Durchschnittsverdiener bleibt.

%20-%20WEBSITE%20KOPFZEILE.png)

-1600x899-1600x899.jpg)